发布时间:2012-07-04 来源:转载 关键词:【,2011,评选,】,中航,期货,LLDPE,需求,旺季,

第一部分 基本面简介及数据分析

6月下旬至8月初,LLDPE期货走出探底回升的行情,塑料指数最高涨至12081元/吨,期价累计反弹幅度达17.4%。在LLDPE的此轮反弹中,其商品属性发挥着举足轻重的作用。但是,受美国巨额债务问题和标普下调美国债务评级影响,8月4日国内商品期价开始全线暴跌,短短四个交易日,LLDPE跌幅基本吞没了前一轮反弹涨幅。随着外围宏观面影响的理性回归, LLDPE自身基本面因素将重回主导地位。第三季度是LLDPE的传统需求旺季,后期LLDPE基本面将逐渐好转,这将对LLDPE期价形成有力的支撑。从历年(2008年金融危机除外)的价格走势来看,期价重心有望缓慢抬升,每次出现的低点都是建立多单的机会。

图1:数据来源——文华财经、DCE

第二部分 行情的影响因素分析

一、上游原料价格波动对LLDPE价格的影响

原油(Crude oil)——石脑油(Naphtha)——乙烯(Ethylene/C2)——聚乙烯(Polyethylene,PE)

从生产流程中可以看出,原油、石脑油以及乙烯是其上游原料,它们价格的波动将会直接影响到PE,包括LLDPE的价格变化。上游原料价格的涨跌对PE市场形成短期与长期两类影响。短期影响在于上游原料的价格起伏对贸易商产生的心理影响,经销商的“蓄水池”作用使得看多或者看空心理的转变与原料价格变化密切相关。而作为LLDPE的上游原料,原油、石脑油以及单体价格的变化势必会引起LLDPE价格波动,这种影响作用是一种成本驱动,是一种长期影响。

从短期来看,目前商家出货意向明显,下游工厂观望为主,实盘采购跟进缓慢。据了解,北方贸易商认为,从供应面看,由于国内生产厂家7-9月份处于检修密集期,国产料供应趋于紧张,国内石化近期调涨出厂价格意图较为明显;因此其经销商现货成本有望进一步攀升,多数国产预料卖家将继续抬涨报价。但是,华南一些贸易商则认为,由于国内CPI不断创出新高,下半年对抗通胀,中国货币紧缩政策仍将会持续。受此影响,市场流动性被收紧,多数塑料制品生产厂家将处于资金紧张局面,需求疲软将成为现货市场价格上涨一大阻力。总体来说,短期市场多空存在一定分歧,但调查显示多数市场人士认为目前现货市场处于蓄势待涨阶段,等待更多利好因素推动期价走高。

从长期影响来看,原油与乙烯在下半年大跌可能性小,对LLDPE有一定成本支撑。原油作为有限性的资源性品种,一旦全球度过经济疲弱期,原油的需求势必大幅攀升;且8、9月间为飓风高发季节,原油出现大幅调整的可能性较小。同时,在美国债务问题致使原油大跌后,高盛等投行亦继续对包括原油在内的大宗商品前景持看多态度。高盛8月中旬宣布,维持其对原材料相对于其他资产的增持建议,称全球经济增长“足以”推动需求。乙烯方面,8月中旬至10月份装置集中检修,或致供应偏紧。据统计,亚洲乙烯装置检修涉及产能450万吨,美国乙烯装置检修涉及产能326万吨,合计776万吨。

二、供需情况对LLDPE价格的影响

1、供应方面

从国内产量来看,7月份国内PE产量为86.7万吨,较去年同期(86.43万吨)增加0.27万吨,同比涨幅为0.31%;1-7月累计产量为598.6万吨,较2010年(582.45万吨)增加16.15万吨,增幅为2.77%。

图2:数据来源——百川资讯、中国产业信息网

进口供应方面,2011年6月PE总进口47.78万吨,环比减少12.46%,同比上年6月份(48.64万吨)减少1.77%。全年累计进口339.48万吨,同比去年减少11.30%。其中,LLDPE进口14.68万吨,环比减少17.99%,同比去年减少2.72%,今年累计113.17万吨,减少5.35%。

图3:数据来源——百川资讯、中国产业信息网

总体来看,与去年同期相比,国内PE产量未有明显增加,但是进口量降幅较为明显,当期供应压力不大。

2、需求方面

LLDPE在中国市场的一个主要用途为农用薄膜,一般春节前后以及7-9月份是其两个生产旺季,分别集中生产地膜和大棚膜,对LLDPE需求旺盛

塑料薄膜方面,6月产量为700373.84吨,累计产量为3285192.59吨,当月同比增长14.55%,累计同比增长15.71%。农用薄膜方面,2011年6月中国农用薄膜产量为 12.32万吨,同比增长率为 15.62 %,2011年上半年中国农用薄膜产量为 66.11万吨,同比增长率为13.13 %。

图4:数据来源——中国产业信息网

从上述数据可见,PE供需面中性偏好,而随着下游旺季来临,LLDPE供需基本面有望继续转好。

三、宏观面的影响

1.外围环境

美联储8月9日宣布维持超低利率至少至2013年中,不管他是否能够推出所谓的QE3,美国的货币政策在相当一段时间内是相当宽松的,因为美国的财政政策现在一团混乱,而美国经济现在碰到了深刻的矛盾和困难,这种深层次的矛盾不可能一两天之内解决。

2.国内环境

7月份我国CPI同比上涨6.5%,创37个月新高,显示当前通胀压力仍然很大。随着国内负利率状况持续扩大,似乎有进一步升息的必要。周二央行在公开市场以50亿元发行一年期央行票据,发行利率升至3.584%,较上周上升了8.58个基点,使得市场加息预期再起。但是,由于国际经济环境出现恶化,世界经济面临较大不确定性,如果我国进一步加息将导致中外利差再度扩大,使得国际短期资本流入的速度将有所加快,加大国内流动性压力。因此,货币政策转向谨慎操作可能性更大。

综上所述,笔者认为塑料商品属性将重回主导地位,随着下游需求旺季来临,LLDPE基本面逐渐改善,价格有望步入上行通道。交易策略应以逢低买入为主,主力1201合约第一建立仓区间为10500—11000,仓位控制在10%以内;第二建仓区间为10300一线,建立比例15—20%。

第三部分 交易计划与风险揭示

一、指导思想:价格优先,时间优先,跟踪低点买入。

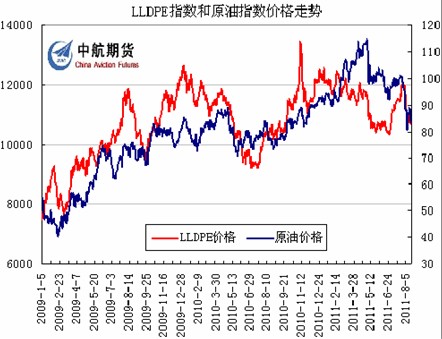

首先,结合国际原油对LLDPE的价格进行一个划分。在原油价格经历了2008年的大涨大跌之后,2009年至今国际油价都在恢复性上涨周期之中。通过数据分析显示,在此期间LLDPE与原油的正相关性在0.75,相关性较高。同时,从下图可以看出LLDPE的长短期价格走势均与国际原油价格步调保持一致,短线出现的背离也会随着时间推移的慢慢修正。从两者的价格区间的比较来看,2009年下半年原油价格回到75美元/桶以后,LLDPE指数价格基本维持在10000元/吨之上运行。依据国际投行对原油的预计,下半年NYMEX原油平均价格在90美元/桶,那么LLDPE跌破万元关口的可能性较小。据此分析,可将LLDPE的价格区间划分为:

第一级:10000元/吨以下,属于绝对价值区间;

第二级:10000-10500,属于近价值区间;

第三级:10500-11500,属于投资价值区间。

图5:数据来源——文华财经、DCE

其次,按季节性周期特征分析,现阶段LLDPE的价格低点极有可能就是好的买入点位。一般来说,6-7月份是棚膜生产备料期,LLDPE年内第二轮涨势启动;7-10月份是棚膜和大蒜地膜的生产旺季,价格坚挺。但在8月初因为美国债务风波和主权评级被下调,市场出现系统性风险致使LLDPE急跌。近期,LLDPE止跌企稳迹象明显,价格重心稳定在10500—11000区间。

二、目标预期

从技术面分析来看,LLDPE指数的第一目标位在12000一线,若后市欧美经济环境好转且市场未出现其他利空的突发事件影响,LLDPE的第二目标可能在12500之上。

三、详细策略

表1:LLPDE操作策略

四、风险分析

1.国际经济环境仍存不确定性,不排除市场再次出现8月初系统性风险的可能。

2.截止8月31日,LLDPE的标准仓单库存51295张,合计256475吨,处于高位水平。

3.目前,塑料下游需求尚未有效启动,若出现旺季不旺的现象,那么LLDPE价格就可能陷入宽幅振荡格局。

作者:本网站

来源:转载

热点排行