发布时间:2012-07-04 来源:转载 关键词:【,2011,期货,团队,评选,】,东证,玉,米价,有望,

摘要:

2011年8月28日至9月2日,东证期货研究所以及玉米产业中心联合业内知名企业展开为期6天的黑龙江省以及吉林内蒙古的农作物考察。

此番考察我们主要走访了黑龙江和内蒙古以及吉林地区,今年由于雨水充沛,玉米的生长情况良好,而在黑龙江中部绥化、齐齐哈尔地区局部由于大风天气的影响有些倒伏现象,但是从结棒情况看还算中等偏上,虽然有授粉不良和秃尖的现象,但是不是十分普遍,整体看黑龙江由于面积增长明显因此产量较上年提升不少。而吉林地区,南部地区情况不错,东部和中北部由于干旱秃尖较为明显,产量较去年略有下降。辽宁今年风调雨顺,尤其是铁岭沈阳一带由于没有去年授粉季节雨水偏多的影响,整体看产量较去年有所提高。

后市研判:

整体看我们对与2011/12年度的玉米结转库存预计虽然没有太大变化,但是继续下调2010/11年度的结转库存情况。

整个玉米在丰收的年景下转向稍微宽裕的平衡,期价有望与现货一同回归理性,因此目前策略维持逢高做空的思路,结合技术压力位进行布仓。

明年春节以后如果国内资金面再度宽裕的状况下很容易再度炒作玉米紧平衡的概念。

2011年8月28日至9月2日,东证期货研究所以及玉米产业中心联合业内知名企业展开为期6天的黑龙江省以及吉林内蒙古的农作物考察。此番考察我们主要走访了黑龙江和内蒙古以及吉林地区,今年由于雨水充沛,玉米的生长情况良好,而在黑龙江中部绥化、齐齐哈尔地区局部由于大风天气的影响有些倒伏现象,但是从结棒情况看还算中等偏上,虽然有授粉不良和秃尖的现象,但是不是十分普遍,整体看黑龙江由于面积增长明显因此产量较上年提升不少。而吉林地区,南部地区情况不错,东部和中北部由于干旱秃尖较为明显,产量较去年略有下降。辽宁今年风调雨顺,尤其是铁岭沈阳一带由于没有去年授粉季节雨水偏多的影响,整体看产量较去年有所提高。

一、东北玉米考察具体情况

1.齐齐哈尔

图一,齐齐哈尔地区,玉米结穗普遍比较饱满,抽样玉米穗长短都在20厘米以上,一圈在14-16粒,秃尖的比较少。

图二,讷河地区,玉米结穗饱满,玉米穗长在25厘米左右,秃尖比较少。

2.哈尔滨

当地玉米长势良好,授粉情况也十分理想。瞎尖比例很小,中等质量棒长22-29cm,径围16-18cm,纵切面一般粒数为16-18粒,粒厚少损,灌浆充分,现在基本处于乳熟期。

3.绥化、黑河地区

当地玉米长势良好,个别地块有倒伏现象,尤其在绥化中北部地区,倒伏比较严重,但整体看玉米棒,倒伏地块的玉米有秃尖和瞎棒的授粉不佳的状况,但占到整体的比例不是很大。玉米棒平均长度在20厘米左右,大部分进入乳熟期。

4.牡丹江

玉米生长偏差。岗地受干旱等影响,玉米瞎尖较普遍,棒长中等至偏短,径围一般,籽粒有明显凹陷显示灌浆不足。

5.鸡西、密山、虎林

玉米棒短,有瞎尖情况,籽粒有凹陷。但调查的平地样本较好。玉米瞎尖比例很小,中等质量棒长26-29cm,径围16-17cm,粒厚少损,灌浆充分,现在基本处于乳熟期。

6.内蒙古呼盟

当地玉米生长良好,全面进入乳熟期,结棒长度普遍在25厘米左右,授粉情况普遍不错,籽粒也很饱满。

二、春季考察回顾

在确定秋季产量之前,我们有必要回顾一下春季考察时对农作物的种植结构情况,今年春天所访农户今年玉米种植面积较去年增加50-100%,进而通过加权平均得到黑龙江西部和北部地区玉米种植面积有望增长50%以上,结合其他机构对今年春季黑龙江东部地区的考察情况,预估2011/12年度黑龙江地区整体的玉米播种面积增加40%左右;相应的内蒙古东部玉米2011/12年度种植面积增长15%左右,辽宁2011/12年度种植面积基本持平,吉林2011/12年度种植面积增长10%;另外结合春季华北地区种植面积考察情况,玉米2011/12年度华北黄淮种植面积小幅下降千分之4左右;因此玉米全国的玉米种植面积整体预估增长在9%左右。而东北市场种植成本上涨主要为租地费、柴油费、化肥、种子、人工五个部分,总体水平超过10%;农民今年对玉米的预期价格为0.8元/斤以上,大豆预期价格为2元/斤左右,低于此价格时种地收益不能获得保障,农民及贸易商的惜售增加。种植效益比较:玉米与水稻的每亩收益接近,约为大豆的3倍以上;若今年玉米实现丰产增收,那么明年玉米种植量会继续增加,大豆种植量继续减少;综合收益是影响农民做出种植结构调整的主要决策依据。

三、全国商品饲料总产量稳步增长

2010年,我国饲料总产量保持稳步增长,饲料产业集中度更加明显,饲料行业快速发展势头不减。2010年全国商品饲料总产量16202万吨,同比增长9.8%,已连续6年过亿吨。其中配合饲料产量为12974万吨,同比增长12.5%;浓缩饲料产量为2648万吨,同比下降1.4%;添加剂预混合饲料产量为579万吨,同比下降2.2%。配合饲料产量占总产量比重达到80.0%,浓缩饲料比重为16.6%,添加剂预混合饲料占3.4%。配合饲料、浓缩饲料、添加剂预混合饲料三者比例为23.6:4.9:1。

2000年至今中国饲料产量

数据来源:饲料工业协会

从我国近10年的饲料产量统计中可以看到,2010年我国饲料生产总量已达到2000年两倍以上的水平,其中配合饲料从6000万吨的水平增加至13000万吨,年均增长速度为10.8%,其中猪料提高近3倍,蛋禽料提高近10倍。若按配合饲料中玉米所占比例为60%计算,其年均玉米增幅为390万吨以上。

近10年中国饲料生产形势

数据来源:饲料工业协会

(一)生猪养殖利润持续高位

2010年我国生猪市场处于连续6个月亏损状态,自2010年2月开始,国内生猪价格一路走低至10元/公斤,仔猪价格更是跌破15元/公斤,创下2006年以来的最低点,同时疫病的存在也打击到养殖户养殖热情,部分地区开始大量宰杀能繁母猪,这也导致能繁母猪存栏量一路降至4580万头。但是过量的宰杀导致市场仔猪供应严重不足,因此在迎来“十一”消费旺季后,生猪市场出现供应紧张的局面。与猪价波动明显不同的是,玉米价格并未因猪价下调而回落,与2009年相比,2010年玉米均价同比上涨14.2%,在5月份之后全国玉米均价始终围绕在2元/公斤左右。在供应紧张及成本上涨的双作用力推动下,生猪价格也逐渐升温,至此生猪市场长达6个月的亏损期宣告结束。但是在刚刚进入11月补栏积极性恢复的重要时期后,在国家的政策调控及疫病等因素影响下,导致出栏猪肉价格再次下调,致使养殖户补栏积极性二度受挫,而此次对生猪市场所带来的影响是造成2011年生猪价格暴涨的重要原因。

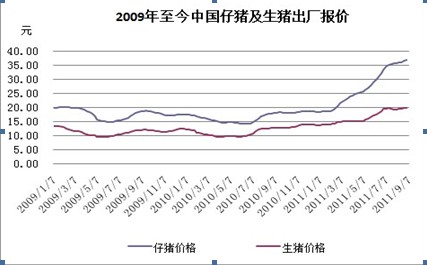

2009年至今中国仔猪及生猪出厂报价 数据来源:农业部

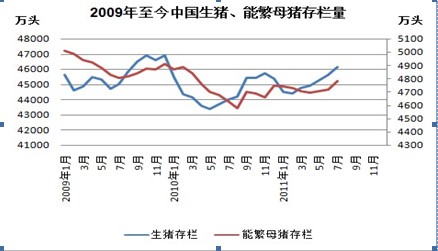

进入2011年后,由于国内生猪存栏严重不足,导致生猪及仔猪价格一路走高,目前仔猪价格接近40元/公斤,生猪价格接近20元/公斤。而生猪的养殖利润最高可达300元/头,高额的养殖收入重燃众多养殖户的补栏热情,截止2011年7月我国生猪存栏量为46142万头,能繁母猪存栏量为4786万头。而未来几个月都将国内传统的消费旺季,即便在“十一”之后生猪存栏将会有所下降,但是由于能繁母猪存栏增加必将会导致后期仔猪存栏增加,因此在未来几个月内,国内饲料需求仍将会保持较高水平。

2009年至今中国生猪、能繁母猪存栏量

数据来源:农业部

(二)禽类补栏情绪高涨

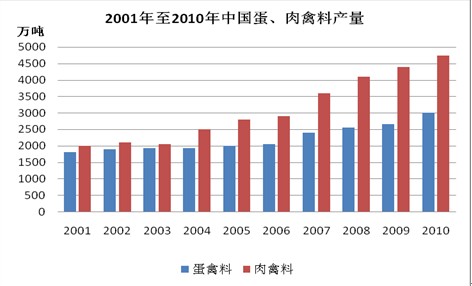

据资料显示,全国鸡蛋平均批发价从2008年9月开始下跌,而后持续整整22个月的时间蛋价都在2.50-3.50元/斤之间徘徊。从2010年7月开始价格大幅回升,且在接下来的两个月时间里批发价由3.13元/斤提升到4.10元/斤。在9月中旬至10月底经过短暂的回落,在11月初恢复震荡高价位行走,11月22日达到了历史最高价4.19元/斤,而后又小幅回调,总的来看,2010年第四季度蛋鸡市场出现了淡季不淡的好行情。虽然蛋价较高,但由于近几年饲料、设备、人工等各项成本的增加,养殖利润仍较微薄。进入2011年后,国内猪肉价格不断走高,加上前期受到疫病影响,禽料存栏量有所下降,鸡蛋及肉鸡的价格继续走高,这也使得养殖户的利润空间增大,从而提高补栏热情,使国内禽类存栏量继续扩大,2010年蛋、肉禽料总量已突破8500万吨,若按递增比例计算今年蛋、禽料总量有望达到9500万吨。

2001-2010年中国蛋肉禽料产量

数据来源:农业部

四、国内玉米深加工需求相对稳定

(一)国内玉米深加工行业利润情况

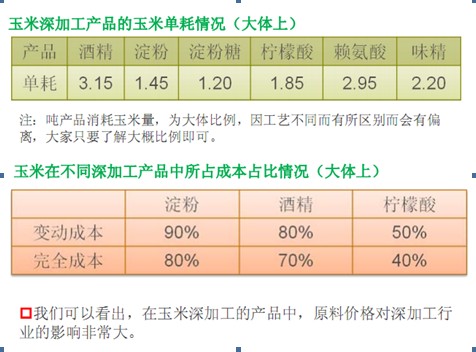

通过产品价格和原料价格走势的对比和生产工艺估算,我们可以大致的估算出玉米深加工行业的盈利状况。

玉米

而通过一些深加工上市公司所披露的半年报,我们也能从另一个侧面看到目前玉米深加工行业的状况和未来需求增长的变化。以下的分析我们就结合深市的两家上市公司保龄宝(002286,股吧)(SZ:002286)和中粮生化(000930,股吧)(SZ:000930)两家公司的年报披露数据,对于玉米深加工行业的利润情况举例进行分析。

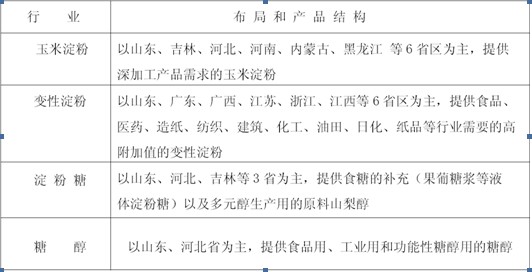

(1)玉米淀粉类

玉米淀粉作为国内深加工最大的消费,其用途也是十分广泛的,除了作为直接使用于食品加工行业的玉米淀粉以外,还有作为医药、造纸、化工等方面的变形淀粉,和替代白糖作为重要甜味剂的淀粉糖以及糖醇等产品。

玉米淀粉类

数据来源:中国淀粉工业协会

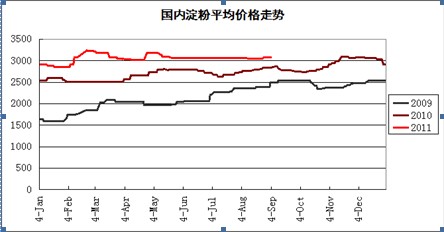

根据目前国内玉米淀粉的价格以及出率情况,我们大体能估算出今年国内淀粉生产企业的利润走势情况,可以看出今年上半年国内淀粉行业受到食品安全整治的影响,需求有所萎缩,生产企业淀粉成品库存出现积压,加之原料价格不断攀升因此利润状况也在大幅走低。

淀粉

数据来源:东证期货研究所和国粮中心

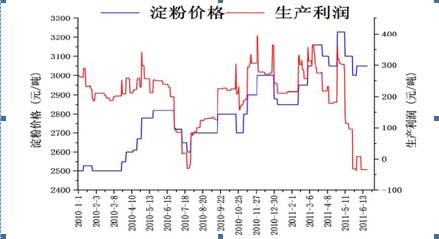

2010年至今玉米淀粉成本利润对比

2010年至今玉米淀粉成本利润对比

数据来源:中国玉米网

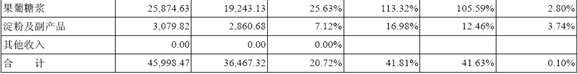

不过作为玉米淀粉支柱需求之一,玉米淀粉糖的近几年对于玉米淀粉的需求起到非常重要的作用,而受到国内外糖价攀升影响利润情况依然不错。我们找到上市公司保龄宝(主营:果糖、低聚糖等淀粉糖)的2011年上半年年报数据,主要对于其主营业务分行业情况分项进行分析。

数据来源:保龄宝上市公司2011年半年报

虽然今年玉米价格走高,但是从公司的业绩来看果糖等淀粉糖和淀粉的毛利润均有小幅提升,原料价格的走高对于行业利润的影响并不是很明显,相反的由于原料提前备货上游玉米价格的走高带动淀粉糖的产品价格走高,带动成品价格走高给公司带来一定的利润提升,从保龄宝公司的果葡萄糖的销售额大幅增长也能看出产销两旺的状态。不过相对小品种的低聚糖和糖醇类的甜味剂利润却出现比较明显的下滑,中小食品厂的大批倒闭对于糖醇类产品的需求地区造成了明显的影响,不过这类品种的市场本身份额就很少,对于淀粉糖这个大类行业影响不大。

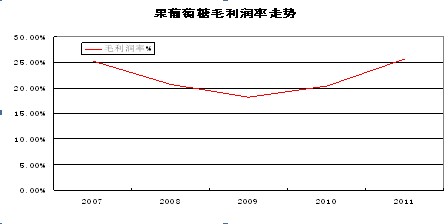

而从该公司历史年报数据来看,该公司最主要的产品果葡萄糖浆,受益于国内白糖价格走高,产品毛利润有所走高,并且近几年一直维持在18%以上,从淀粉葡萄糖等甜味剂对于白糖的替代优势上看,下年度玉米淀粉糖的需求仍有上升空间。需要说明的是下图的果葡萄糖毛利润走势图中,2011年的利润是上半年报对于本年度上半年的统计。

数据来源:保龄宝2007-2011年年报和半年报

(2)燃料乙醇

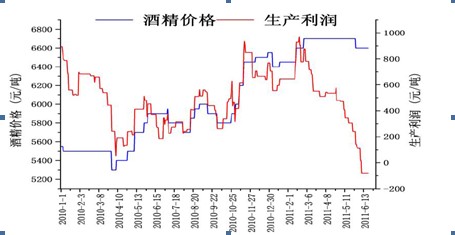

由于考虑到国内的粮食安全问题,玉米燃料乙醇行业一直受到政策的压制,尤其是国家降低和取消补贴政策之后,对于乙醇行业打击比较大,产能增长十分缓慢,整个乙醇生产除了食用酒精在不断增长以外,燃料乙醇玉米消耗原地不前。

数据来源:中国玉米网

不过,根据上市公司年报近几年的毛利率出现稳步走高的格局,虽然一直维持亏损的状态,亏损的缩小还是要归功于国内成品油价格的不断走高,令乙醇汽油的亏损减少,不过仍难以刺激起来燃料乙醇的需求增长,整个行业仍受到政策的制约。

数据来源:中粮生化2005-2011年年报和半年报告

(3)柠檬酸

中粮生化(前身丰原生化)作为中粮旗下的上市公司,丰原生化的主营产品为燃料乙醇、氨基酸以及柠檬酸,由于国内的成本优势和国际上因为污染问题的产业转移,柠檬酸一直是中国最大的玉米深加工产品,丰原生化当初的起家品种也是从柠檬酸开始的,因此该公司柠檬酸产品的利润状况基本可以代表这个行业。虽然经历2008年的金融危机造成出口市场大幅下滑令利润暴跌外,一直处于相对高位的状态其利润水平目前看仅次于淀粉糖行业和赖氨酸行业。不过,国家取消对柠檬酸的出口退税政策对于该行业的不利影响较为明显,虽然中粮生化集团本身的利润水平呈现十分不错的状况,但是中粮生化在柠檬酸方面的销售额没有明显的增长,因此这里面有很大的一块是受到行业整合的影响,行业的开工率仍呈现下降的态势。

单位:万元

|

主营业务 |

主营业务收入 |

主营业务成本 |

毛利率(%) |

收入比上年增减 |

成本比上年增减 |

毛利润较上年同期增减 |

|

主营业务分行业情况 |

|

|

|

|

|

|

|

发酵制造业 |

355,580.65 |

321,845.47 |

9.49% |

28.79% |

21.58% |

5.37% |

|

主营业务分产品情况 |

|

|

|

|

|

|

|

燃料乙醇类及其副产品 |

188,045.12 |

195,288.03 |

-3.85% |

39.44% |

30.75% |

6.90% |

|

柠檬酸等有机酸及副产品 |

62,492.00 |

50,264.98 |

19.57% |

4.35% |

3.66% |

0.54% |

|

氨基酸类及其副产品及其他 |

88,533.41 |

63,795.16 |

27.94% |

33.54% |

10.97% |

14.66% |

|

L-乳酸及副产品 |

16,510.11 |

12,497.30 |

24.31% |

9.76% |

33.28% |

-13.36% |

数据来源:中粮生化上市公司2011年半年报

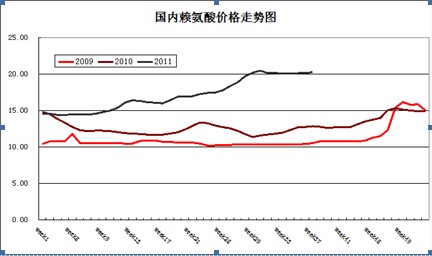

(4)赖氨酸

中粮生化作为国内比较知名的赖氨酸生产厂家,他们的利润水平也能够代表这个行业,从图表中我们发现赖氨酸的利润水平近几年也呈现大幅波动的情况,2007年受到生猪存栏降至低点影响,赖氨酸毛利润一度出现亏损,但是之后出现反弹,截止到2011年上班年赖氨酸的毛利润仍未持在27%左右,这对于赖氨酸的生产企业的开工率提高起到至关重要的作用,并且中粮生化的2011年上半年的销售额同比出现明显的增长说明市场的需求增长还是不错的,行业开工率有所提高。

数据来源:东证期货研究所和饲料在线

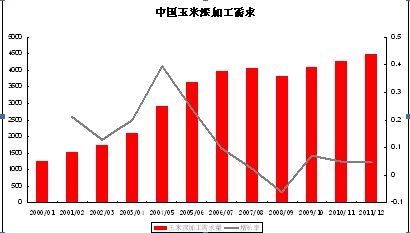

(二)国内玉米深加工行业需求量分析

经过对玉米深加工行业各主要品种的利润情况的分析,我们可以看到国内的淀粉糖和赖氨酸目前呈现产销两旺的状态,将会成为玉米深加工需求增长的主力军,而燃料乙醇利润转好也将成为未来需求增长的潜在力量。由于我国玉米深加工行业主要分布在东北以及华北地区正好和玉米产区较为重合,深加工的需求的不断增长也在不断吞噬这些地区玉米外运的能力。

根据相关机构对于国内玉米深加工产能和开工率的跟踪,推算出2010/11年度国内玉米的深加工需求量在4300万吨左右。

全国玉米深加工产能及2011年预计使用玉米量

设计产能(万吨) 11年实际玉米用量(万吨)

6470 4325

数据来源:中国玉米网

在国家宏观政策调控和金融危机冲击下,2008年玉米淀粉比2007年只增长了10.8%,但2009年比2008年增长了12%,经过金融危机之后淀粉需求呈现恢复性增长。而受到白糖不断攀升影响淀粉糖的需求在迅猛增长,在今年举办的“2011年第二届功能性糖醇及低聚糖高峰论坛”云集了众多淀粉糖生产企业及大型乳制品企业的高层。他们纷纷表示,中国以果葡糖浆为主的淀粉糖业正步入产销两旺阶段。1999年,中国淀粉糖消费量略低于100万吨,2010年已经增长至900万吨左右,未来仍将快速增长。果葡糖浆属于淀粉糖中的大类,近年来年均增长约为20%。目前两大因素推高了果葡糖浆为主的淀粉糖需求,白糖涨价的替代效应和糖尿病患者增长扩大带来的果葡糖浆需求,预计高糖价推高替代品需求,11年我国淀糖增产150万吨至1000万吨以上。

因此下年度国内玉米深加工的增长点主要来自于玉米淀粉糖和赖氨酸带来的增长,10%的增长水平将给整个玉米深加工需求带来200万吨左右的增长,因此预计下年度玉米深加工方面的需求将会增长到4500万吨左右的水平。虽然玉米审计共需求增长率较2008年有了很大的改善,但是增长率整体较2002-2007年的高速发展期还是相对放缓,如果不出现大的经济动荡仍将维持低速增长。

数据来源:东证期货研究所和国家粮油信息中心

五、国内玉米供求平衡分析

根据此次考察的结果,我们上调黑龙江、辽宁的玉米产量而略微下调吉林的玉米产量数据,东北地区的玉米产量较我们6月份的报告略有上调,结合华北地区今年山东和河北玉米单产提高而河南、山西略降的状况,整体上调华北的玉米产量情况,整体看我们对与2011/12年度的玉米结转库存预计虽然没有太大变化,但是继续下调2010/11年度的结转库存情况。整个玉米在丰收的年景下转向稍微宽裕的平衡,期价有望与现货一同回归理性。明年春节以后如果国内资金面再度宽裕的状况下很容易再度炒作玉米紧平衡的概念。

东三省及内蒙古自治区玉米产量一览表

单位:万亩、万吨

地区 黑龙江省 吉林省 辽宁省 内蒙古自治区 东北三省一区合计

产量 面积 产量 面积 产量 面积 产量 面积 产量 面积 产量

07/08 6500 2060 5060 1860 3350 1290 4060 1390 18970 6600

08/09 5530 2500 4500 2450 2830 1430 3580 1830 16440 8220

09/10 6650 2020 5000 1810 3260 1020 4100 1370 19010 6220

10/11 7600 2900 5100 2010 3300 950 4050 1580 20000 7450

11/12* 10640 4060 5610 2100 3300 1250 4658 1820 24208 9230

数据来源:东证期货研究所玉米产业研究中心

结合华北地区的产量预估,得出全国玉米平衡表如下:

国内玉米供求平衡表

单位:万亩、万吨

数据来源:东证期货研究所玉米产业研究中心

六、操作建议

从技术图形上看,玉米正处于上升通道中的三角形整理区间之内,而现货的紧张很可能继续支持短期玉米期货的走高,但是由于新年度玉米的供求平衡向更为宽裕的方向发展,我们做一个测算,如果新玉米上市收购价春节前维持在干粮1.05元/斤的水平收购,那么大连的平仓成本预计在2250元/吨左右,而如果春节之后市场收购价上涨150至2250元/吨的话加上交割费用,从套保角度讲期价在2480元/吨的前高附近还是有很一定的压力。

因此在操作上短期应等待玉米反弹上去之后把握做空的机会,玉米1205合约关注在2400元附近的做空机会,下跌目标空间50-100元。现货贸易企业应盯准现货采购节奏做好春节前后的现货套保。

作者:本网站

来源:转载

热点排行