发布时间:2019-06-27 来源:生意社 关键词:现货交易,现货投资,渤海商品,现货交易技巧

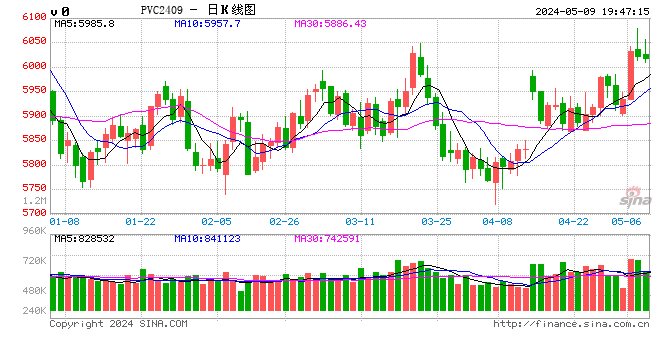

自2016年以来,PVC的期货及现货价格振荡幅度持续缩窄。在近四轮较明显的涨跌周期中,PVC期价顶部不断走低,而价格底部却持续抬升,想要通过波段操作套利的难度也在逐年增加。在今年3月中旬至5月初的上涨行情中,虽然PVC经历了持续密集检修叠和安全事故两重强劲利好,上游开工率迅速从93%跌至65%的历史低位,但其期价最大涨幅也仅有16%,突破7150元/吨后便冲高回落。综上所述,PVC现货交易价格波动趋缓的现象是很值得关注和探讨的。

观点:利好及利空因素均不凸显,入夏之后行情或有启动可能

一、长期视角:“环保行动+安全监管”多为近年行情爆点

2004年至2014年期间,我国PVC项目持续大规模上马投产,国内总产能从520万吨/年左右一路提升至大约2450万吨/年,年化增长率高达16.73%。然而在这10年内,我国PVC的需求增长率仅有10.10%。在这种情况下,PVC在2010年前后的供给过剩程度达到了顶峰,企业开工率徘徊在50%左右,致使PVC期现价格一路下行;而国际油价后续也从高位跳水,PVC期价因此连跌5年,从9000元/吨的价格高点降至4500元/吨的底部位置。

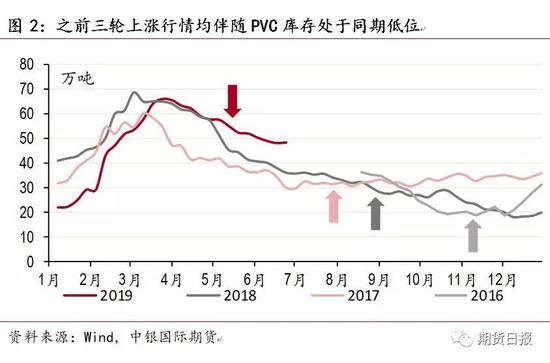

2014年前后,为数不少的过剩产能因亏损严重被迫关停,叠加出口增加、基建活跃等因素推动,PVC的供需关系也因此好转,从供给严重过剩、价格持续下跌的时期过渡到了供需相对平衡,价格宽幅振荡的时期。PVC的需求主要集中在地产基建领域,具有较为明显的季节性。从水泥产量和房屋新开工面积的月度变化不难发现,4月份至11月份为行业需求旺季。而反观供给端不难发现,PVC的检修集中在春季,因此其社会库存往往会从12月份开始累积至次年3月,之后便先后受到供给端检修和需求端向好影响持续去库。在如此明显的季节性效应之下,打破供需平衡的导火索往往是突发性因素,主要包括环保督查、安全生产相关事件,近年来几乎所有的行情都与之相关;这些事件性利好又往往发生在下半年,PVC也有一定需求支撑,供需两端双重利好叠加从而引爆行情。

值得注意的是,与L及PP不同,PVC价格受成本端影响并不显著,特别是对于国际油价的波动敏感性较差,其主要原因是乙烯法PVC国内产能占比较少,外加生产商大多外购乙烯,价格与油价关联偏弱所致。相对而言,电石与PVC的价格相关度要高于油价,但从近年来二者价格走势对比不难发现,电石价格变化往往明显滞后于PVC,表明PVC更多地从需求端影响电石行情,而电石走出独立行情并最终从成本端影响PVC的情况较为少见。

从近年行情中不难看出,市场对PVC较为规律的春季检修大潮往往有所准备,且届时社会库存一般也会累积到年内高位,在货源整体仍较充足的情况下,PVC的供需关系及期现价格也相对稳定。此外,PVC的年进出口贸易量也徘徊在80万吨左右,对其基本面的影响程度较弱。从需求端来看,PVC下游产业结构一直较为稳定,基本以地产基建为主,表观消费量增速与经济增长挂钩,因此PVC的需求弹性远远小于供给端。所以,能在短时间内使得PVC供需关系发生显著变化的,几乎只能指望一些不可预测的突发事件,比如恶性事故、环保行动及安全监管等。

自2016年开始,淘汰化工行业落后老旧产能的发展路线日渐清晰,环保安监行动“风暴降临”,由于上游电石、氯气、盐酸等分别属于易燃、剧毒及腐蚀品,电石上游也是前些年安全事故频发的煤炭行业,加上生产商多以民企小产能为主,PVC全产业链都无可避免地受到严重影响。在产业链相关产品全部供不应求的情况下,PVC开工率大幅超预期下滑,叠加下半年刚需坚挺,供不应求之下2016年PVC期价从5500元/吨左右一度飙升至8000元/吨。不过需要注意的是,随着我国环保安监执法日趋严厉,国内落后产能不断被淘汰清除,达标企业占比日渐增长,市场对于类似行动的恐慌情绪也逐渐平息。在这种情况下,供给端环保安监行动所能带来的价格上涨动力也逐年减弱,导致PVC行情出现“一浪低过一浪”的现象。

此外,PVC较为稳定的需求端也发生了一些变化。近年来,房地产行业发展乱象丛生,国家开始发出“房住不炒”的指示,地产基建行业的发展步伐开始放缓。

在供给端利好趋弱,需求端利空加剧的情况下,PVC价格上行动力越来越有限。其最为明显的表现是,即使今年3至5月期间PVC行业安全事故频发,叠加春检效应后开工率降至近年最低水平,但PVC期现价格仍旧难以站稳7000元/吨关口。由于需求端较为疲弱,PVC社会库存也仍旧略高于往年同期水平。

目前国内电石法PVC和乙烯法PVC开工率分别在75%及85%左右,回到了与往年同期水平差距不大的位置。但从盈利性角度来看,当前电石法PVC吨利润约在200元左右,同比上年同期基本持平,并显著高于2016及2017年吨利润;而由于乙烯CFR价格几乎降至2009年以来的最低水平,乙烯法PVC吨利润更是处在历史偏高位置,因此在这种情况下,生产商的开工意愿较强,加上多数企业从春检中恢复不久,短期而言PVC的供给量是不大可能重新收缩的。

PVC的期货及现货价格处于近年来的同期最高水平,盈利性相对较好;叠加终端需求受经济大环境影响整体偏弱,因此下游厂商普遍认为该价位偏高,购买意愿较为淡薄。这一点也在库存数据上得到了一定体现,因为在经历了春检和数起安全事故之后,PVC社会库存居然还能明显高于往年同期水平。在这种格局之下,PVC价格上行是较为乏力的,如果不是国际油价出现明显反弹,其期货主力合约可能还在6600元/吨左右徘徊。由于目前PVC价格的利好及利空因素都不明显,短期内建议投资者仍以观望为主。

作者:渤商宝

来源:生意社

热点排行