发布时间:2016-09-26 来源:期货日报 关键词:现货交易,现货投资,渤海商品

鼓励企业加入期货市场,实行严格的市场准入制度,推动现货交易市场健康发展

引言

本文以湖北省菜籽油期货市场和现货市场为出发点,使用Eviews8.0软件对菜籽油期货市场的价值发现功能和套期保值功能进行研究。首先,分别通过相关性检验、单位根检验、协整检验、Granger因果检验等定量方法,评价湖北省菜籽油期货市场对现货市场的价值发现功能;其次,通过基差分析和最优套期保值比率,分析菜籽油期货市场的套期保值功能;最后,本文提出切实有效的政策建议,为湖北省菜籽油期货市场的发展提供参考。

价格发现功能的实证分析

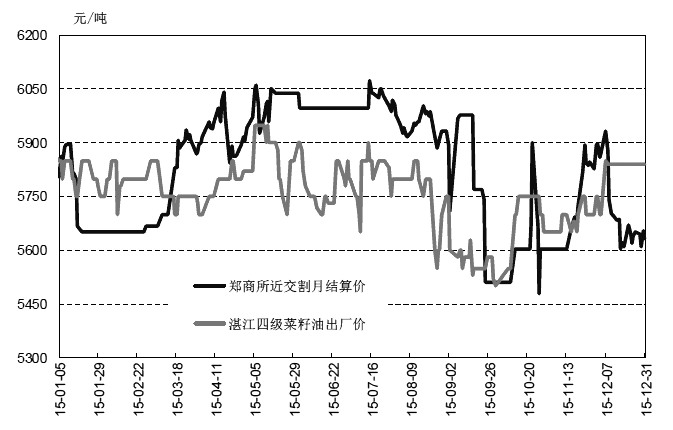

图为菜籽油现货和期货价格走势对比

从上图可以直观地看出,菜籽油期货价格和现货价格走势基本一致,但是期货价格波动比现货价格波动更大。我们将菜籽油期现货价格输入Eviews8.0软件生成价格序列,得出两个序列的相关系数矩阵如下:

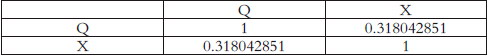

表为序列Q与序列X的相关系数矩阵

从输出结果可以看出,两者的相关系数为0.318042851,说明序列Q和序列X的相关程度不高,也说明湖北省菜籽油期货市场的价格发现功能不强,为了确保准确性还需要进一步检验。

ADF单位根检验

序列平稳性是对序列做协整分析的前提,所以对序列Q和序列X采取单位根检验。

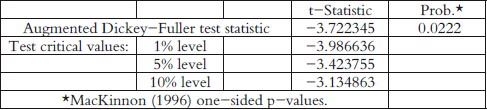

表为序列Q单位根检验结果

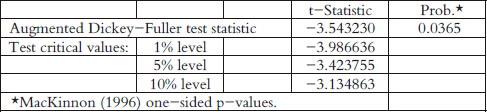

表为序列X单位根检验结果

序列Q单位根检验结果显示,序列Q的t统计量值为-3.722345,大于1%显著性水平的临界值-3.986636,小于5%显著性水平的临界值-3.423755。因此,序列Q可以在5%的显著性水平下,拒绝原假设,即菜籽油期货价格序列是平稳的。

序列X单位根检验结果显示,序列X的t值统计量值为-3.543230,大于1%显著性水平的临界值-3.986636,小于5%显著性水平的临界值-3.423755。因此,序列Q可以在5%的显著性水平下,拒绝原假设,即菜籽油现货价格序列是平稳的。综上所述,ADF检验结果满足协整检验的要求。

协整检验

由ADF检验出序列是平稳的,所以可以对序列做Johansen协整检验,检验非特征根个数判断序列间的协整关系。

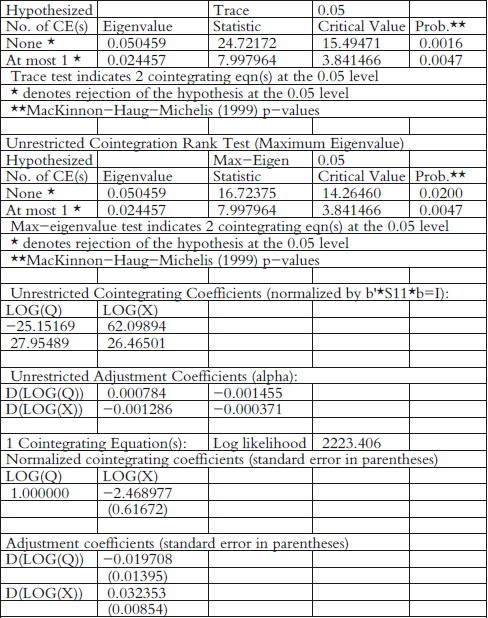

表为协整检验结果

从上面的检验结果可以看出,一个假设None的伴随概率为0.0016,小于0.05,所以拒绝原假设,即两个现货交易市场价格序列具有协整关系。另一个假设At most 1的伴随概率为0.0047,小于0.05,所以拒绝原假设,即两个市场价格序列存在至少两个协整关系。说明序列Q和序列X之间存在长期变动趋势,并且菜籽油期货价格每增加1%,菜籽油现货价格增加2.469%。因此,可以构建误差修正模型,分析短期价格序列的波动。

向量误差修正模型

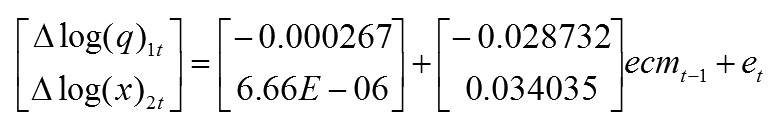

从误差修正模型输出结果可以得到VEC模型:

在模型中,D[LOG(Q)]变量R2的值为0.031188,表明序列Q的拟合效果很差,误差修正项的系数为-0.028732,表示菜籽油期货市场短期波动偏离长期均衡是在调整力度的大小,即当期货市场价格短期偏离长期均衡值时,就会有-0.028732的修正力度将价格短期失衡情况拉回到均衡。D[LOG(X)]变量R2的值为0.053805,表明序列X的拟合效果很差,误差修正项系数为0.034035,湖北省菜籽油现货市场短期波动偏离长期均衡时的调整力度则为0.034035。由以上分析可知,菜籽油现货市场和期货市场之间即使出现短期的不平衡,最终也能以0.034035的力度自我修复至长期均衡状态。

表为误差修正模型检验结果

Granger因果检验

前面我们通过对菜籽油期货市场和现货市场的价格序列检验,得到两个序列具有长期协整关系。接下来,为了验证序列Q和序列X是否存在Granger因果关系、检验是不是存在双向相互引导关系,得出Granger因果关系检验结论:

表为Granger因果检验结果

从上面输出的结果可以看出,假设一:菜籽油现货价格不是期货价格的Granger原因,伴随概率0.8671>0.01,所以接受原假设,即在1%的显著性水平下,菜籽油现货价格变动不是期货价格变动的Granger原因;假设二:菜籽油期货价格不是现货价格的Granger原因,伴随概率0.0413>0.01,所以接受原假设,即在1%的显著性水平下,菜籽油期货价格变动不是现货价格变动的Granger原因。由此可以判断,湖北省菜籽油现货价格与期货价格互相不是对方的Granger原因。

脉冲响应函数

在对期货价格序列和现货价格序列作分析之后,为了模拟一个随机外来因素对两个市场价格的影响,我们对序列数据进行脉冲响应分析,结果如下:

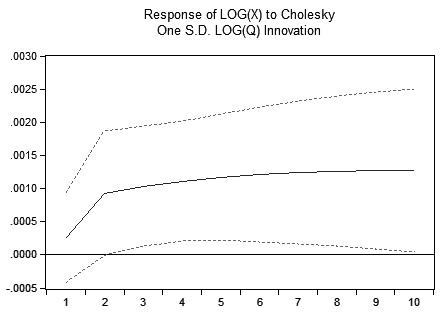

图为log(X)对一个标准差log(Q)新息的响应

由图可以看出,在对菜籽油期货价格一个正冲击后,现货价格在第二期达到最高点,之后平稳增长,表明对期货价格的冲击会造成第二期之后,与现货价格的冲击同向。

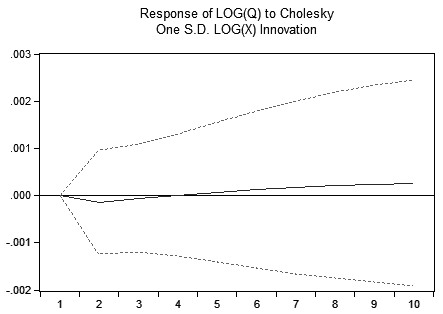

图为log(Q)对一个标准差log(X)新息的响应

由图可以看出,菜籽油现货价格的某一冲击对期货价格造成的影响不明显,表明期货价格的变动对现货价格有一定程度的带动力度,反之不成立。

套期保值功能的实证分析

套期保值比率

为了得到最优套期保值率,下面对序列采取套期保值比率估计方法,估计结果如下:

表为套期保值比率估计结果

在估计结果中,D—W值为0.149398,小于2,不考虑残差自相关;标准差为0.090891,数值很小,可能判断序列的样本数据拟合好、整体模型明显;从回归分析值可得出,每一单位的菜籽油现货头寸需要相反方向的0.538817单位期货头寸来对冲。

基差分析

基差是现货价格减去期货价格的差额,对样本区间内的价格作分析,可以判断现货标准差为99.87306283,基差标准差为166.8973726,表明现货风险小于基差风险,基差并不能有效转移现货波动风险。

实证结果

首先,通过相关性分析,得出序列Q与序列X的相关系数为0.318042851,表明湖北省菜籽油期货市场价格和现货市场价格之间的相关程度不高。同时,序列Q可以在5%的显著性水平下,拒绝原假设,表明菜籽油期货价格和现货价格序列是平稳的,这一结论为协整检验提供基础,之后的协整检验表明两个市场之间具有长期协整关系,并且菜籽油现货市场和期货市场之间即使出现短期的不平衡,最终也能以0.034035的力度自我修复至长期均衡状态。

其次,在Granger因果检验中,得出湖北省菜籽油期货价格与现货价格互相不是对方的Granger原因。接下来,在分析菜籽油期货价格序列和现货价格序列之后,为了模拟一个随机外来因素对两个市场价格的影响,对序列数据作脉冲响应分析,最后证明菜籽油期货价格的变动对现货价格有拉动作用,反之不成立。

最后,对样本内的两个市场价格序列,运用传统的套期保值比率方法,估计套期保值比率,并通过分析基差来分析期货市场的套期保值功能,结果是,湖北省菜籽油期货市场的套期保值功能不显著。

我们认为,随着市场经济不断发展,我国原油价格机制不断改善,原油期货市场的推动作用也越来越明显,但是由于湖北省菜籽油行业的发展局限性和制度缺陷,制约着菜籽油期货市场功能的运用,所以湖北省菜籽油期货市场的价格发现、套期保值功能还需要提高。

政策建议

第一,鼓励企业加入期货市场。企业积极参加期货市场交易,将期货市场的套期保值功能充分发挥出来,才能使自身获得较大的经济效益。我们建议,政府在对企业进行宣传时,可以采取政策或资金奖励的形式,鼓励菜籽油生产企业进入期货市场交易。由于期货市场具有价格发现功能,可以判断菜籽油价格未来走势,生产加工企业可以根据期货市场的相关信息有效地安排生产。

同时,期货市场能够规避市场风险,降低菜籽油价格波动造成的风险程度,从而保证经济市场平稳、健康发展。因此,政府应当加大力度鼓励菜籽油有关企业主动进入期货市场交易,这是促进菜籽油期货行业繁荣的推力,也是推进企业自身发展的拉力,具有重要的现实意义。

第二,实行严格的市场准入制度。市场准入制度是国家通过立法的形式,对市场主体资格的确立、审核和确认进行监管。期货市场通过主体资格的条件及取得程序的限定,提高交易者的质量,而政府应当把握好市场交易的第一道关,按照地域最近、政府级别高等优势分配相关部门的监管任务,建议期货市场准入制度由市场所在地的监管部门负责对交易活动进行监管。

事实上,我国期现货交易市场对交易者的资金、信用等约束条件要求不高,只要有交易愿望的交易者都能够进入期货市场,结果是交易者进入市场是由投机套利心理推动。长此以往,不利于我国期货市场与现货经济的联动发展,更不利于湖北省菜籽油期货市场发挥价格发现功能和套期保值功能。

第三,推动现货市场健康发展。期货市场辅助现货市场顺利运行,同时现货交易是期货市场交易的重要影响因素。不过,在现实中,湖北省菜籽油期货市场功能发挥不完善,菜籽油现货市场运行不顺畅,此时正需要我国政府实行宏观调控职能,规范市场机制。

我们建议,在菜籽油期货和现货交易过程中,通过订立经济合同,及时反映市场价格,协调交易双方需求,规范市场行为,维护市场稳定。政府调控市场时还要开放现货价格,发挥市场自身对价格反应的作用,这样有助于我国菜籽油行业稳定,从而保证湖北省菜籽油行业朝着健康稳定的方向发展。(作者单位:武昌首义学院)

作者:渤商宝

来源:期货日报

热点排行