发布时间:2020-03-23 来源:渤商宝 关键词:现货交易,现货投资,渤海商品,现货交易技巧

在此前2月18日发布的《乍暖还寒时,煤焦料将回落》一文中,我们提出焦炭的供需格局将从偏紧转至宽松,焦炭价格仍有回落压力。短短一个多月时间内,焦炭现货已实现了四轮、累计200元/吨的跌幅,炼焦利润实现了快速收缩。近期山西、江苏等地焦化产能政策又频出,我们将结合政策的可能影响再重新评估焦炭价格的下行空间问题。

一、山西省2020年去产能的影响评估

2020年是蓝天保卫战的决战年,也是“十三五”环境空气质量的关键考核年。对于山西省来说,完成“全省pm2.5年均浓度较2013年下降27.3%,空气质量优良天数平均较2013年增加70天”的任务目标尚有一定距离,主要在于空气质量达标天数还有待提高。2019年山西省仍有10市的空气质量综合指数同比下滑,因此要完成“十三五”的硬性空气质量考核指标,山西省在2020年还必须结合空气重污染预警响应来大幅提高空气质量优良天数。

表1:山西省2014-2018年空气质量绩效完成情况

在这样的背景下,近期山西省发布《打赢蓝天保卫战2020年决战计划》,其中提到将在2020年采暖季前,关停淘汰压减焦化产能2000万吨以上。根据mysteel调研统计,目前相对明确的是,临汾、吕梁、长治、晋中四市2020年压减过剩产能任务共1749万吨,涉及在产产能约1188万吨。我们依据此推算,2020年10月底前,山西省将因压减产能产生平均3.25万吨/日的焦炭供应减量。

除此之外,还需要考虑2020年山西省各设区市为完成空气质量绩效目标而可能独自采取的环保加码工作,如汾阳市2月底因空气质量在吕梁排名倒数第一而要求4家焦化企业焖炉保温等等。预计今年山西省环保工作的压力可能将持续对焦化生产造成阶段性冲击,其产能退出时间及实际执行力度都是值得我们持续跟踪关注的。

二、徐州市产能整合的影响评估

为加快推进2020年十项重点任务,徐州市近期发布《2020年五大行业整合整治工作方案》。其中要求徐州市18家钢铁企业,优化整合形成2家大型钢铁联合企业(3个生产点),2020年钢铁产能下降30%以上;以及11家焦化企业,优化整合形成3家综合性焦化企业,到2020年焦化产能压减50%。

根据我们的梳理,徐州原18家钢厂共1791万吨炼铁产能,已关停、拆除10家,2020年6月底仍要关停三家在产钢厂的高炉设备,涉及约413万吨在产的炼铁产能。徐州原11家焦化厂共1534万吨焦化产能,2020年6月底要关停五家在产焦化,共涉及在产产能680万吨。所以整体估算下来,截止2020年6月底,徐州市焦炭的需求量平均减少1.13万吨/日,供应量平均减少1.86万吨/日,折合焦炭日产净减少0.73万吨/日。虽然从规模上来看徐州产能整合政策的影响并不算大,但从区域结构上来看,容易阶段性加大华东地区焦炭的供应偏紧格局。

三、焦炭供应压力不大,但利润微薄

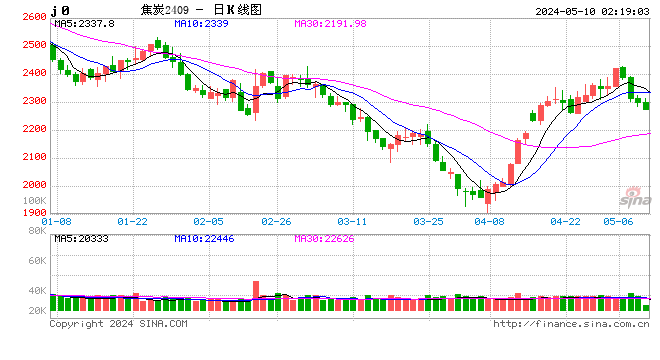

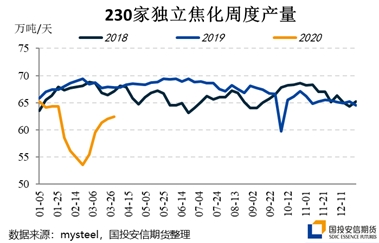

如果说以上两点政策变化影响的主要是焦炭远期的供需格局,那么我们再来分析一下当下焦炭的供需格局。春节后受疫情突发的影响,焦化企业曾一度受到原料煤吃紧及汽运受阻倒逼减产的叠加冲击,焦炭产量快速下滑,造成了阶段性供应偏紧格局。随着汽运快速及煤矿生产的快速恢复,焦化企业开工也得到了迅速修复,从mysteel的230家独立焦化周度产量数据可以看出,本周样本焦化产量水平已恢复至接近春节前的水平,不过仍有一定继续恢复的空间。

图1:焦炭产量已有快速恢复

但从利润水平来看,当前焦化生产普遍进入利润微薄区间。考虑到副化产品价格的下跌,煤焦油、甲醇、液化天然气价格分别较去年同期大跌31%、29%和22%,那么副化产品对利润的贡献也出现了相应下滑。据我们估算,山西焦化厂的生产利润应在50-100元/吨不等,属于近一年多来的较低水平,内蒙地区也出现了个别亏损现象。我们再结合炼钢利润来看,近期炼钢利润有所抬升除钢价反弹外,也主要来自对焦炭价格的压制。回顾历史不难发现,炼钢利润与炼焦利润有较明显劈叉走势后,钢厂对焦炭价格的压制大概率就要开始走弱。当前华东地区炼钢利润水平小幅恢复至接近400元/吨的水平,随着后期终端需求逐渐恢复,炼钢利润如继续扩张的话将为下一步焦炭止跌反弹酝酿基础条件。

图2:炼焦利润与炼钢利润逐渐形成劈叉

再从月度平衡表来看,1-2月焦炭曾出现显著的供应缺口。进入3月后焦化复产力度大于高炉(当然也是因为前期焦炉减产力度大于高炉),所以造成焦炭的供需格局出现扭转,环比上供应压力加大,库存由降转升。考虑到新投产的焦化产能普遍有延后迹象(可能要推至下半年甚至进一步延后),再叠加炼焦利润快速收缩,我们认为后期焦化供应继续大幅上升的概率较小,焦炭产量同比增速将温和向0修复。当然,伴随着下游工地及制造业需求逐渐启动,高炉也会进一步复产,后续焦炭需求增速仍将进一步向上小幅反弹,因此无论从环比还是总规模来看,焦炭整体供应增量压力并不大。

图3:焦炭整体及环比供应增量压力并不明显

四、焦炭库存的结构性压力有待流转

再从库存角度来看,当前焦炭整体库存压力并不高,同比去年同期基本持平。问题主要出在库存结构上,较多的压力集中于焦化厂环节,这也是促成这波焦炭快速下跌四轮的最直接原因。春节后,北方港口库存从317万吨降至296万吨,110家样本钢厂焦炭库存也从512降至485万吨(但可用天数较高)。由于钢厂仍运行库存压制策略,港口流动性不佳也导致贸易商集港积极性不高,因此累增的库存压力主要都落在了焦化厂身上。在这种背景下,有可能导致以下情形:一、焦化厂提产激情不高甚至有可能被累库倒逼减产,二、钢厂后续的补库策略比较关键,等到高炉提产有增量需求时,再集中补库容易造成阶段性错配行情。

图4:焦炭整体库存压力不大但集中于产地

五、成本下移空间有限,焦价仍待需求拉动

最后我们再来考虑一下焦炭成本支撑的问题。虽然伴随着煤矿的迅速复产,国内炼焦煤也呈现出补跌行情,但其实整体来看跌幅并不大。据我们计算春节后入炉煤成本的降幅也就在30-50元/吨左右,主要差异在于运费优惠红利获得的多寡。而高速免费所贡献的运费下降红利已经完全分配完毕,后续汽运费进一步下降的空间已经微乎其微(甚至不排除高速免费在6月底之前提前解除的可能性)。

图5:炼焦煤矿库存压力并不大,下游压价存在一定阻力

再从炼焦煤矿累库的速度来看,当前炼焦煤市场供应过剩的压力并不大,前期煤价的快速下跌也主要由价格高位的低硫主焦煤来完成。当然了,由于焦化利润微薄甚至恶化,焦化企业势必仍将大力挤压煤价。但从样本焦化企业同比下降17%的炼焦煤库存水平来评估,我们不认为具备大幅压制炼焦煤价格的能力(除非钢材终端需求持续疲弱继续拖累整个产业链利润)。

总结来看,焦炭的成本端支撑虽然仍将下移,但提供的空间并不算大;重点仍在于终端需求的启动幅度以及下游炼钢利润是否能够反弹。由于库存压力主要集中于焦化厂端,而焦化利润已处于产业链中利润最为微薄的境地,那么一旦后期炼钢利润持续反弹,焦炭价格的反弹幅度也是值得期待的。策略上,建议等待炼钢利润进一步企稳反弹信号,或可等待当前的黑色大跌行情持续发酵后的焦炭逢低布局机会。但由于系统性风险仍然较大,操作上需注意风险控制。

作者:渤商宝

来源:渤商宝

热点排行