发布时间:2020-04-22 来源:渤商宝 关键词:现货交易,现货投资,渤海商品,现货交易技巧

疫情背景下供应正在经历量变,未来是否受到较大冲击从根本上还是取决于疫情的演变。我们跟踪铜矿的边际变化,从疫情本身的影响及价格对供应的扰动,这2个维度进行探究。

铜矿减产爆发,疫情干扰是主因:明确减产的矿山产能占比12.5%,影响产量约为14.25万吨,干扰率约0.68%;暂无法明确影响量级的产能为430.9万吨,产能占比约21%,考虑该部分产能集中在南美地区,根据该区域的已确定减产的折损率进行计算,潜在影响产量约为21-34万吨,则因疫情造成的最终铜矿干扰率为2%左右。

价格持续低迷 对产量干扰不可忽视:铜价依然低位,价格如何影响供应,对比发现2008-2009年期间,铜价低于90分位成本线长达3个月以上,减产产量约为3%,而2015-2016年期间铜价低于90分位成本线近一个月时间,减产产量约为1%。此外油价暴跌叠加美元升值,铜矿成本受影响下修6%,因此铜价持续在当前90分位线4240美元之下,则会引发较大减产,叠加疫情的影响,干扰将超过2%。

供需再平衡下,铜价维持偏空:疫情对矿端干扰达到2%左右,根据当下疫情情况全球铜消费预计下滑6.5%。而考虑未来三年供应端干扰,并结合中性假设下的需求增速,预计远期铜资源过剩量或在5.9%左右,对应均衡价格需4650美金以下。疫情发酵仍未到至暗时刻,对于铜价我们维持看空观点。

未来核心关注:美洲、非洲等地区重点铜矿生产国防疫政策变化以及海外疫情发展情况

正文

一、“新冠黑天鹅”所至,矿端干扰加大

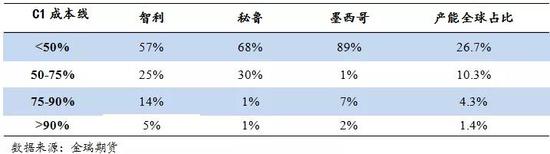

1.矿山减产爆发,疫情干扰是主因

进入三月中下旬,全球铜矿频频爆出减产消息,主要集中在智利、秘鲁、墨西哥以及非洲等地。由于疫情在世界各国不断地蔓延对全球贸易和经济造成巨大影响,叠加原油价格的暴跌,铜价从6300美元/吨一度跌至4400美元/吨,跌幅超过40%,价格逼近90分位C1成本线,触发市场对铜矿供应的担忧。尽管减产如期而至,但价格因素并非减产的主要诱因,我们对主要减产国铜矿进行梳理,这些国家超过8成产能位于75分位成本线之下,而高于90分位成本线的产能占比较小,智利约有5%、秘鲁约有1%、墨西哥约有2%,同时铜价虽一度接近90分位成本线,但持续时间较短,难以对产量造成实质干扰,因此这一轮海外铜矿集中减产主要诱因应归咎于疫情干扰。

表格 1 主要铜矿国产能—成本分布情况

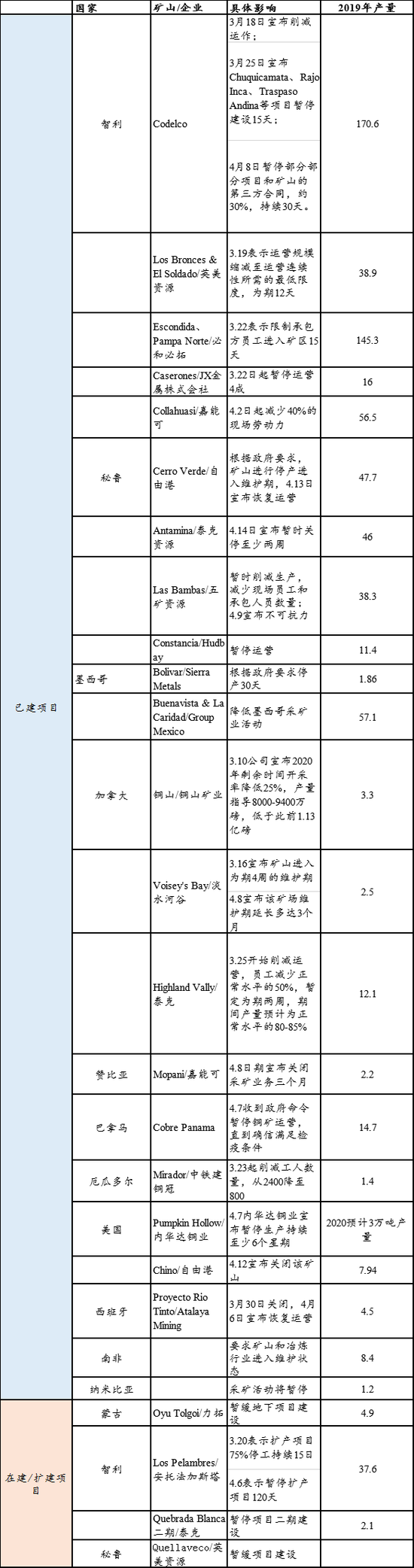

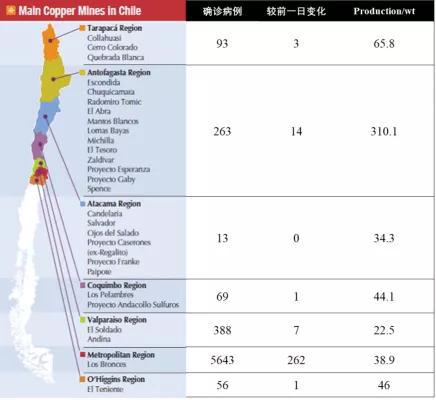

目前南半球的主要铜矿国——智利、秘鲁等确诊病例不断提升,出于疫情防控考虑,两国政府相继加强管控,封锁边境,除购买必需品、就医等,居民需在家隔离,受人员流动控制影响,两国部分铜矿企业不得不削减生产或将运营活动降至最低。此外非洲、北美洲等部分矿山也面临着减产的影响。对目前(截至4月20日)已公布受疫情影响的矿山进行总结,明确减产的矿山产能为260万吨(产能依据2019年产量确定,扩产项目考虑目前处于一季度,暂忽略爬产量),产能占比约为12.5%,根据公布的减产天数折算出的影响产量约为14.25万吨,干扰率约为0.68%。此外,多数矿山虽宣布受影响,但目前暂无法明确影响量级的产能为430.9万吨,产能占比约20.7%。

表格 2 近期受疫情影响铜矿削减生产情况汇总

数据来源:公开新闻整理,金瑞期货

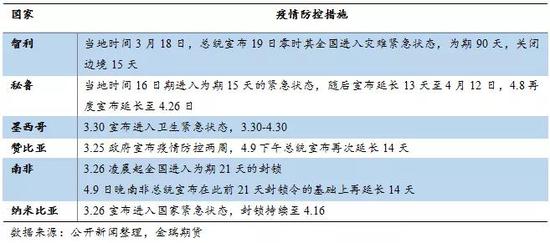

2. 疫情尚未解除,供应干扰或继续扩大

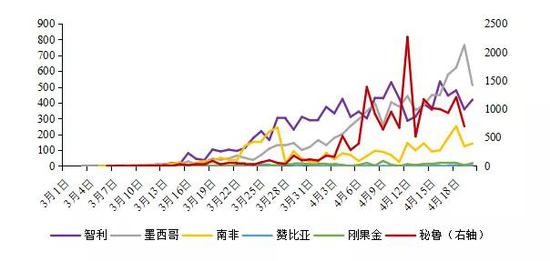

从各国疫情发展和防控措施开始时间来看,智利和秘鲁反应时间相对较早,疫情发展1-2周时便实行全国封锁,截至目前4周左右的时间,但新增情况尚未看到下降趋势,目前世界多国对于疫情的防控重视程度较高,在疫情未完全得到控制前,放松管控会使得此前已付出的代价付诸东流,因此大概率会根据疫情延长管控时间。由于智利最初即进行90天的紧急状态,目前仍有两个月左右的时间窗口,预计疫情会得到控制;而秘鲁最新管控时间延长至4月底,但依照目前疫情发展情况,很难保证届时秘鲁疫情得到控制,管控时间或进一步延长至5月。非洲地区,刚果金和赞比亚两大主要铜矿国新增确诊仍不高,且铜矿生产基本未受影响,仅Mopani矿停产(后续开启大概率进入维护状态),但其一定程度受到铜价低迷影响,因此两国的生产干扰相对稳定。

表格 3 铜矿国疫情防控措施汇总

图表 1:主要铜矿国新增确诊情况(截至4月20日)

数据来源:Wind,金瑞期货

目前已确定减产量级的干扰达到0.68%,但仍有近21%的产能确定受到干扰,但影响效果并未明确,那么如何评估该部分影响?

首先智利和秘鲁均为矿业大国,矿业占其经济比重较大,因此短期为了控制疫情不在矿区发展会进行一定封锁,并降低运营效率来配合政府在工作场所规范防疫措施,矿山现场也将加强健康防护措施,在此基础上,矿山仍大概率恢复生产,比如Cerro Verde。因此我们假设南美未确定影响量级的矿山在国家紧急预案下都必须经历现场整改,达到开工目标,其产量折损按照区域内已确定减产折损率(5%)进行估算,该部分影响量为21万吨左右,则疫情造成的干扰将达到1.7%;若考虑主要矿产国(智利、秘鲁和墨西哥)全部矿山均受到影响,那么刨除已确定干扰量,仍有34万吨左右的影响量,则疫情造成的干扰将达到2.3%。

图表 2:智利主要铜矿所在大区疫情发展情况(截至4月20日)

数据来源:智利卫生部,金瑞期货

疫情除了对铜矿国已有项目的生产造成干扰,对于在建项目同样具有干扰,对远期供应造成一定干扰。从已公布的情况来看,力拓在蒙古的Oyu Tolgoi铜矿地下项目缓建,安托法加斯塔位于智利的Los Pelambres扩产项目停工120天,泰克资源旗下Quebrada二期项目暂停,以及英美资源在秘鲁的Quellaveco项目暂缓建设,预计这些项目的暂停建设对未来远期供应的影响在0.04%左右。

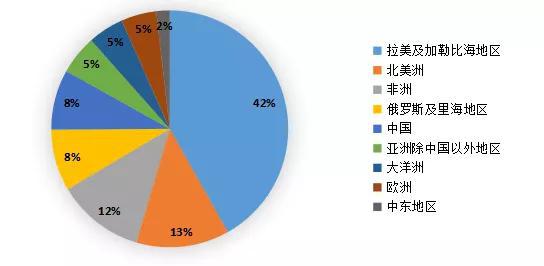

实际上全球铜矿分布还是比较广泛的,而此次疫情基本扩散至全球各国,那么除了上述主要铜矿国外,其他地区是否会受到明显干扰呢?我们认为其他地区因疫情造成的干扰非常有限,首先从疫情发展情况来看,除少数地区外,多数国家已经进入疫情的缓和期或者过了高峰期, 但掌握的情况来看并未受到实质影响,后续产生影响的概率比较低;其次其他地区并没有重要的大型铜矿,且矿山分布也没有那么集中,即使后期发生个别减产现象,其影响也十分小。

图表 3:2019年全球各地区铜矿产量分布情况

数据来源:金瑞期货

3. 价格形成干扰不容忽视

近期铜价低位连续反弹,但绝对价格尚属低位且后续疫情巨大风险仍未释放,那么价格对于铜矿供应的干扰又将产生怎样的干扰呢?为此,我们对2008-2009年以及2015-2016年的两次铜价大幅下跌期间,铜矿供应干扰情况进行回顾。发现:2008-2009年期间,铜价低于90分位成本线长达3个月以上,减产产量约为3%,而2015-2016年期间铜价低于90分位成本线近一个月时间,减产产量约为1%。

不过在考虑90分位成本是需要动态去分析,由于近期油价大跌以及美元对其他货币大幅升值,造成铜矿生产成本中能源成本和人力成本的下滑,根据我们测算,成本下滑幅度在6%左右,因此铜矿90分位成本应随之下修6个百分点。即若铜价持续在90分位约4240美元下方,则会引发较大减产,叠加疫情的影响,干扰将超过3%。值得注意的是,历年来铜矿生产都面临着诸多干扰,例如劳工谈判、天气、意外事故等,根据相关机构统计,近几年铜矿年度干扰率可达5%,而此次疫情的出现包括未来可能发生的价格干扰,将使这一平均干扰率放大。

综合考虑疫情和价格对铜矿供应的干扰,未来需高度关注的地区:秘鲁、智利、刚果(金)、赞比亚

表格 4 铜价对于铜矿供应的干扰情况

数据来源:金瑞期货

二、供需再平衡下铜价维持偏空

当前矿端已经明确矿量的折损对供应的扰动为0.68%,潜在影响的量级十分可观,占比高达20.7%,考虑这部分量级所在国家疫情尚未得到控制,实际生产效率降低,通过已确定项目的干扰比率去推算潜在影响量级,预计疫情对供应的干扰率或达到2%左右。若在经历价格持续低位的情况下,价格对于矿端的干扰或将显现。根据当下疫情全球铜消费预计下滑6.5%。综合考虑未来三年供应端干扰,以及中性假设下需求情况,长期铜资源过剩预计在5.9%左右,对应均衡价格需4650美金以下。疫情发酵仍未到至暗时刻,对于铜价我们维持看空观点。

作者:渤商宝

来源:渤商宝

热点排行